Facebook“发币”到底是怎样一回事儿?

2019年05月26日 11:25:33

来源:华尔街见闻网

文章来源:华尔街见闻;作者:王延巍

最近如果你关注Facebook的相关资讯,除了没完没了的抨击它的隐私问题,甚至要求分拆的新闻之外,可能不少朋友还注意到了关于Facebook“发币”的新闻。对于股票投资的大部分朋友来说,这可能还是一个陌生领域,说Facebook的广告业务,说Facebook的商业变现,说Facebook的监管困境,都符合一般商业逻辑,容易推敲。但是提到“发币”?很多人可能困惑了,这不去年忽悠人的骗钱玩意儿吗?Facebook搞这个干啥?

这确实是个有趣的现象,对于Facebook“发币”这事儿,互联网和传统投资圈一脸困惑,而在币圈却又炒的沸沸扬扬,好像这个离落实还有相当距离的事儿能改变数字资产的格局和地位。在这里,我尝试从一个更客观的角度,说说Facebook“发币”这件事。

关于Facebook的数字货币战略,目前其实大都是些间接新闻源的信息,但是基本可以推断Facebook确实在准备这事,甚至在产品化过程中,但是要搞多大也不明朗。从目前信息来看,Facebook计划发行的数字货币大概率是一种“稳定币”,且其目的并非直接切入数字资产领域,倒可能是一种金融和支付战略的落地形式。

什么是“稳定币”,这里就要说到充满混乱、骗局,但是又充满创意的原教旨主义市场经济试验场币圈了。我们知道,自从比特币诞生并被越来越多的人认同以来,币圈也就开始形成。一开始,大家都倒腾比特币,热衷“挖矿”和交易,但是很自然的有人会想,凭什么我不能也整出新的数字货币,于是乎,各种币层出不穷。而到了以太坊的诞生,更让这个进程加快,为什么呢?

以太坊最大的特点就是实现了“智能合约”机制,基于以太坊网络,每个人都可以使用solidity语言开发智能合约,包括按照标准开发并发行自己定义的数字货币。这就好比电子商务时代刚开始的时候,你要开个网店还要自己或者找人帮你做网页,做后台系统,但是有了淘宝之后,你可以直接按照模板做些简单的调整就直接开店,门槛大大降低,以太坊正是大大降低了发币门槛。

但是请注意,你在日常生活中找张A4纸上面写个20,就说这张“纸币”折合人民币20万,别人可能觉得你脑子有些问题。同样的,你在以太坊上发币,也存在一个谁认的问题,于是,一条产业链起来了,这里不再赘述,大家可以从网上找到大量描写2017年到2018年数字货币狂热,各种基于以太坊ERC20标准的XX币乱象的报道。

但是不管怎么说,慢慢的,确实有些币得到了一定范围的认同,而投资者通常会在交易所进行相关交易。早期,大家通常以法币进行兑换,但是慢慢的,一方面在很多地方,数字货币被政府禁止,银行切断了与相关交易所的联系,法币交易门槛变高或者说对交易所来说法律风险增强。另一方面,各种币发展起来后,就如同外汇市场一样,形成了所谓的币币交易,比如一个比特币折合多少个以太坊。

而就目前来看,各种币本质上还是具有虚拟性的“大宗商品”或者另类投资品特征,说白了币币交易更像以物易物。从金融市场角度,总有这样的需求,即一种投资者认同的“一般等价物”的出现,就如当年从贝壳到金银,直到政府信用背书的法币。同时,尽管在币圈也可以将比特币这类认同度较高的货币当作一般等价物,但是我们毕竟生活在现实世界,真正秉承“币本位”信念的人还是少数,更多人习惯上也以法币收益去衡量在币圈的投资,所以天然的有一种可以嫁接法币价值的数字货币需求。同时,对于币圈来讲,特别其中的头部从业者还是希望最终合规,得到政府认同,为此也必然需要有个币圈和主流金融系统的对接,其中也涉及数字货币和法币的对接。

于是,所谓的“稳定币”出现了,它也是一种数字货币,但是锚定一种法币,试图达到在币币交易中与法币价值等同的效果,这样它自然的就成了一般等价物。比如发行一种数字货币,每发行一定数量,就在银行或者某金融机构存入等量的法币,那么这种数字货币就形成了和法币1:1的锚定。

如今数字货币世界最流行的泰达币:USDT,就是一种锚定美元的数字货币,理论上1USDT相当于1美元,当然它毕竟是一种交易的数字货币,会有浮动。但是泰达币也一直只是“号称”做了锚定,它也不时增发,但是有没有真的准备了美元锚定一直没有诸如权威审计的结果,也一直有人质疑它这是空手套白狼的空气币,甚至最近直接被司法部门指控。而围绕这种争议,USDT也几度出现危机,导致其相对美元出现巨大折价。由于币圈投资者认同USDT,所以所谓的“空仓”就是卖出其它数字货币,持有USDT,而当USDT发生危机折价的时候,就发生了币圈有趣的“空仓亏损”现象,这里当然是相对法币而言。

尽管币圈充满争议,但是币圈确实一些思路也得到了传统金融行业的关注,特别是币圈依托的区块链技术更是已经成为各大行业,特别是金融行业积极学习、研究和试点的领域。包括在中国,也是反币但是不反区块链,甚至鼓励产业去尝试。而摩根大通在这方面做了一个在金融圈引起一定震动的尝试,那就是它发行了自己的摩根币:JPM Coin。

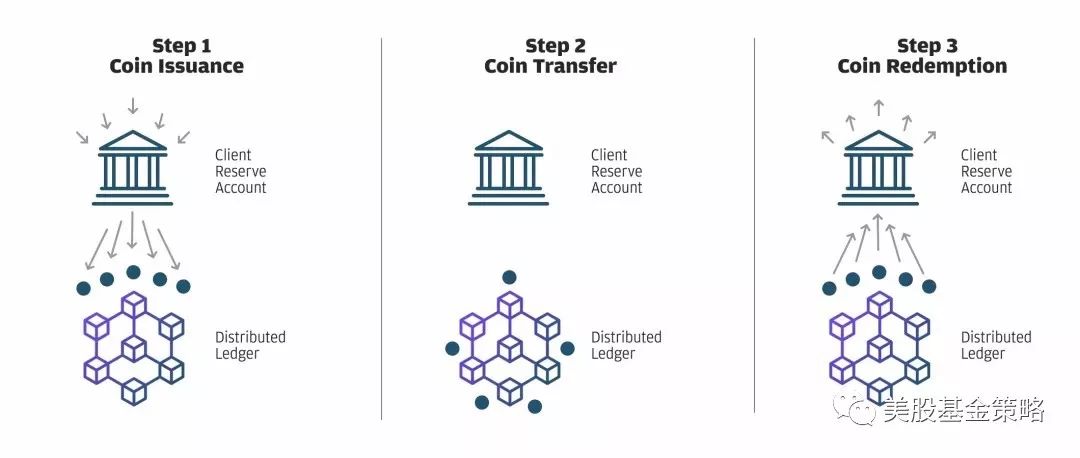

其原理是摩根大通的客户根据自己在摩根大通银行的美元存款锚定获得等量的摩根币,这样,用户的资产成为了数据,通过摩根大通的区块链网络,直接进行转账,特别是可以进行跨境转账,由于这个过程中,用户的资产已经上链,个人信用信息也已经上链,所以可以直接基于区块链上的智能合约规则快速完成“转账”,但是请注意这里其实转的是数据。但是,基于摩根大通的区块链网络,这一数据的信息也带入到了摩根的其它分行,甚至另一个国家的分行,接着当用户需要使用法币资金的时候,按照锚定的规则就可以将摩根币兑换成美元,从而进行正常的金融活动。

注意到上述过程了吗?摩根币充当的就是一个类稳定币的效果,它锚定美元资产,同时完成了一个“资产数据化”的过程,可以充分通过区块链技术完成快速的数据流转,在金融业务中就是“转账”,由于智能合约的自动化技术,这一切都可以快速自动化完成,也减少了内部人工参与的道德风险。但是,你也注意到了这是在摩根内部建立的网络,即所谓的“私有链”,所以摩根币还不是一个真的大范围流通的稳定币。但是摩根大通也建立了一个更广泛的区块链技术联盟,已经有大量银行加入,这就是“联盟链”,大家基于一个标准接入区块链平台,完成不同机构间的快速结算。

而对于中国金融业来说,摩根大通的尝试虽然还只是尝试,但是一旦这样的网络建立起来,而且纳入国际结算的主要机构,结果就是美元体系的升级。你可以试想,如果基于美元的国际结算可以秒级完成,而人民币还基于SWIFT体系要数日,你要是一个涉及国际结算业务的公司会如何选择?所以,过去一年,中国包括央行在内的金融机构也大都建立了对区块链技术研究的单元,也是得在这方面发力啊。

说了这些背景之后,我们回到Facebook的“发币”就很清晰了,Facebook其实已经建立一个全球化信息网络,而且是个点对点的信息高度流通的网络。而进一步基于这个网络进行金融相关业务是很自然的事情,但是如果Facebook只是做个FB Pay,又似乎并不具有优势,而且显得不够“性感”,难道还让Facebook去一家家推广跟Apple Pay死磕?所以,发行一种数字货币就是Facebook进入金融和支付领域的特别路径了,也可以充分发挥Facebook的优势。

我们试想,Facebook发行了一种与美元或者在各地与当地货币挂钩的数字货币,现在有传言他们发的币内部叫GlobalCoin。那么这个过程中就实现了对各国法币的锚定,实现了资产数据化,接着就可以通过Facebook的区块链网络进行全球化的快速转账和结算,当然也包括支付。而基于这个网络,Facebook理论上可以建立起一个各类商品跨境交易的平台,这无疑将大大打开Facebook未来的发展空间。

但是,且不说以上只是畅想,落地还需相当时间,Facebook涉及这一领域的风险也还是很大的。你可以想想,如今一个隐私问题,已经把Facebook折腾的脱了一层皮,再涉及各国政府更敏感的金融领域,还不要翻天?何况,Facebook要做这事儿又不可能像建一个社交网络一样自我和自由,毕竟锚定法币的过程是要经过金融系统的,而Facebook作为庞大的上市公司也不可能如币圈公司一样野蛮生长。所以,Facebook推进这一业务必然将经历一个艰苦的合规过程,近期伴随Facebook“发币”的新闻的也有他们和各国银行、金融监管部门,西联这样的国际汇款机构讨论和合作的信息。

综合来看,Facebook“发币”这事实际上涉及数字货币领域,但是又和我们所说的“炒币”这个范畴的数字货币领域不是一回事儿。它必将是一个符合政府监管的,基于传统金融秩序进行区块链技术增强效率,进而衍生新的商业生态的尝试。尽管,有些信奉去中心化金融的人对Facebook这种“妥协式”尝试不屑一顾,认为注定失败。但是对于Facebook来说,这也是合理的路径选择,基于其现在的基础设施也是一个更可靠的路径,而这个过程将涉及与不同制度、文化和利益关系的大量金融主体的沟通和协作,所以哪怕顺利推进,最终过程是一个漫长的完善过程,还是到了一个节点爆发式的过程也还难说。对于投资者来说,鉴于美股当前的位置和宏观环境,以及Facebook企业基因和金融业务匹配度的存疑,对此也更适宜采取观望态度,将“发币”这事可以视为一个利好因素,但是绝非一个可以压倒一切的绝对利好因素去看待。

(注:本文所有观点仅代表作者本人,均不代表凤凰网国际智库立场)